净利润 / 总资产 = 总资产报酬率净利润 / 股东权益 = 净资产报酬率(股东权益也叫净资产)收入 / 总资产 = 总资产周转率

利润只跟卖东西有关系资产负债表大部分项目都跟投资活动,融资活动有关利润表的大部分项目都跟经营活动有关,除了财务费用,投资收益,营业外收入。企业亏损1个亿,银行贷款有1.6个亿,还有3千万的房产神操作:把3千万的房子以1.6亿卖给银行,抵掉了1.6亿的贷款,公司赚了1.3亿,此时公司就扭亏为盈,净赚1.3-1=0.3亿然后公司再以1.6亿的现金从银行手里把房子买回来,没有卖东西,所以不会影响公司的利润一来一去,房子还在公司,并且从3千万增长到了1.6亿,同时结清了银行的贷款对公司报表的影响:房子从3千万增长到了1.6亿; 付出去了1.6亿的现金,现金减少了

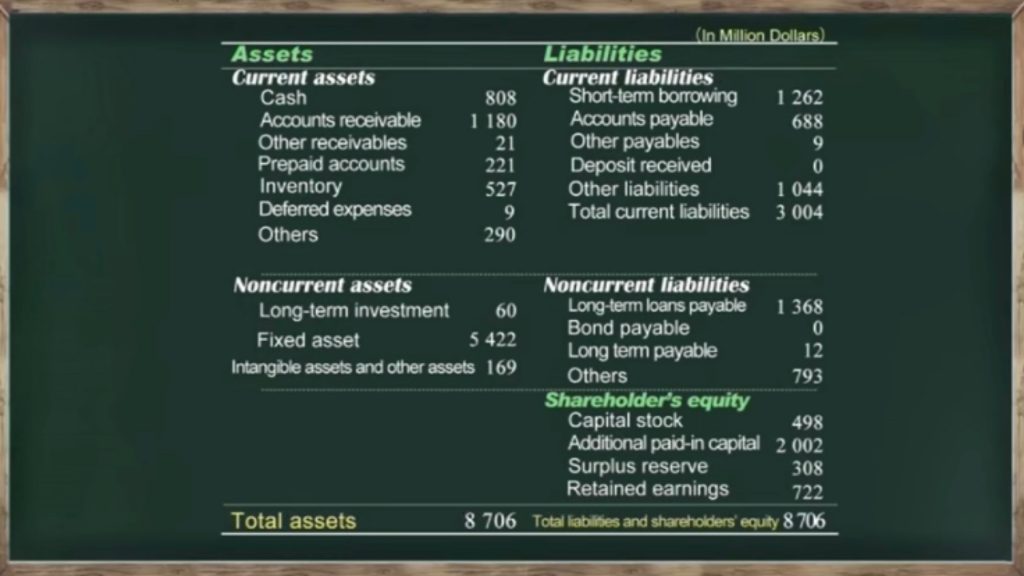

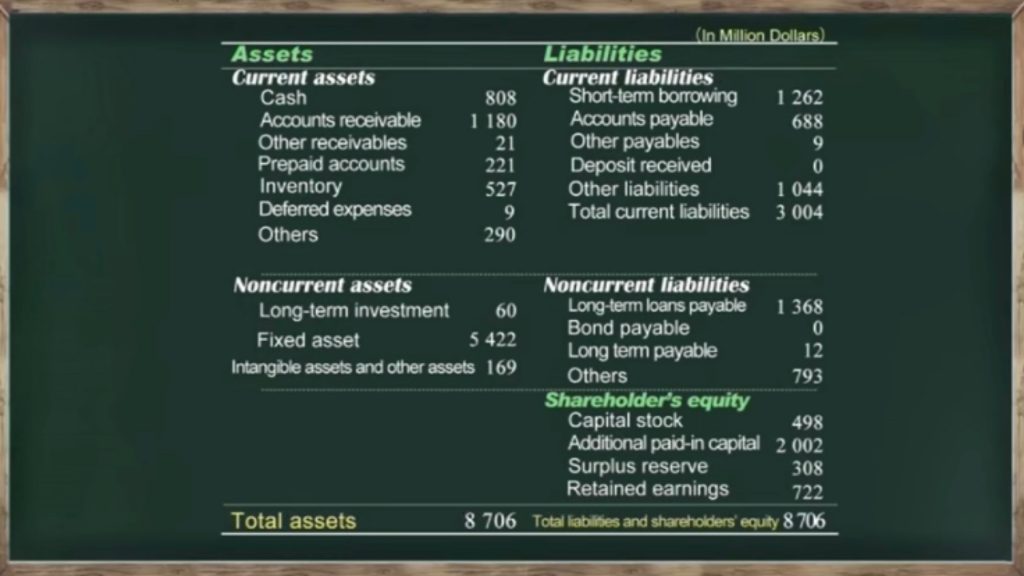

current assets:流动资产(按变现速度排列)

- accounts receivable 应收账款

- other receivables 其他应收款:跟营业无关,朋友间的临时资金周转; 给员工使用的备用金; 关联公司把钱”借”走,占用,有坏账风险

- prepaid accounts预付款,我付了钱,别人还没发货,这是我的资产。获得了从别人那里收货的权利,权利是一种资产。

- inventory 存货:原材料,在成品,产成品

- defered expenses 待摊费用,是资产,付出了钱,但没费用发生,属于资产:最初是资产,但随着时间的流逝变成了费用。创办企业时的开办费也是待摊费用,属于长期待摊费用。预付租金,预付广告费。

资产和费用的区别:资产:钱花出去了,给未来留下了有用的东西费用:钱花出去了,什么也没留下花6万买了一堆办公用品,未来可以用很长一段时间6个月,所以它是资产。每个月用1万,这就是办公费用。6个月后就全部变成了费用,这就待摊费用。最初是资产,随着企业的正常经营逐渐的全部变成了费用,这就是待摊费用。俱乐部花重金买的球星也属于资产/待摊费用。non-current assets:

- fixed assets 固定资产(使用时间长,价值高)

- intangible assets 无形资产:包括专利权patents, 专有技术proprietary, 版权techology, copyrights商标权,goodwill商誉,采矿权

depreciation 折旧土地在中国属于无形资产(有使用权,没有所有权),在外国属于固定资产,但无需折旧

- longterm investment 长期投资(包括股权和债权),包括:参股其他公司 inject equity, 组建子公司 establish subsidaries,购买国债 purchase bonds

Liabilities 负债

- current liabilities流动负债(一年内需要支付)

- shortterm borrowing短期借款

- accounts payable 应付账款

- other payable 其他应付款

- deposit received 预收账款,我收了别人的钱,还没给别人发货,是我的负债

- other liabilities:应交税金,应付工资,下个月付上个月的,几乎每个公司都有

- noncurrent liabilities非流动负债

- longterm loans payables长期借款

- longterm payables 长期应付款,跟租赁有关,分为经营性租赁operating lease(资产确实是租来的不是我的),融资性租赁capital lease(分期付款买资产,将来是我的,未来所有的分期付款就叫做长期应付款)。

根据期限,金额来划分。期限长,金额大的叫融资性租赁,是分期付款购买

- bonds payable 应付债券,能发行企业债的公司有

负债:欠银行,欠供应商,欠客户。股东权益:永远无需偿还,不能撤资退股

人不属于资产,不是奴隶制公司归股东所有人属于资产的情况:花钱雇佣巨星生物资产:动物,植物养鸡场的鸡,公鸡是资产是存货,下蛋母鸡是固定资产

大部分资产计价方式:历史成本(historical cost),忽略升值,扣除减值。另一种计量方式是公允价值计量法,涨跌都计入利润表。投资性房产:自己不用,用来出租,出售的除了两种资产不使用历史成本计价:投资性房产和金融资产有客观的,确定的公允价值Fair value,按市场价值计算,叫公允价值损益

一卖一买,增加资产的价值。因为在历史成本的计价方式下,购买的资产只会产生减值。通过一卖一买重新用新的价格来确认资产的价值!

shareholder’s equity股东权益包括四个项目:

- equity 股本。 普通股;抵押资产的净值。对外代表承担法律责任的上限。对内代表股东的权利比例。

如果是股份有限公司叫股本equity如果是有限责任公司,叫实收资本,paid-in capital

- capital reserve资本公积

- surplus reserve盈余公积,中国特色,有了盈利之后,法律规定不能分的利润

- retained earnings 未分配利润,自己不想分的利润

股东对公司投资的两种方式:拿一笔钱投公司; 公司赚了钱不拿走,留在公司。外面拿进来的:股本(创建时),资本公积(ipo时)里面留下来的:盈余公积,未分配利润registered capital注册资金在中国,股本=注册资本,体现了对外承担法律责任的上限!如果股东实际投入的资金比注册资本多的话,多出来的部分进入资本公积。上市公司一定有资本公积,因为溢价发行,股票面值只有1块钱,发行数量计入股本,溢价部分进入资本公积。例子:你初期拿出100万创建了个公司,若干年后经营的还不错,有人想投资入股,比如说想占股50%,对方的投资肯定是要超过100万的,因为经过若干年的经营后,企业升值了。假如对方拿出500万来,有两种方式:1,股本100万分成两份,一人50,拿进来的500万全进去资本公积2,500万当中,100万进入股本,股本增加至200万,剩下的400万进入资本公积假如按第二种方式来投资,计入资本公积的400万为所有股东所有,相当于投资人的200万被分给了创始人,投资人为什么愿意这么做?这样投资人就换取了公司未来所有收益的50%的受益权,如果公司前景非常好,投资人会愿意以更高的价格来换取50%的股权。股本是个很重要的概念,股东的权益比例不是按出资额来分配的,而是按股本的比例分配的。

资产负债表是一个时刻的状态负债 + 股东权益 = 资产资产:钱用到哪里去了,投入的钱都变成了什么资产按历史成本计价,除了金融资产和投资性房地产按公允价值计价外,其他的都需要计提减值负债+股东权益:钱是从哪里来的:股东投的,银行借的,供应商欠的